相続税や贈与税を計算するときに、相続や贈与などにより取得した土地や家屋を評価する必要があります。

土地

土地は、原則として、宅地、田、畑、山林などの地目ごとに評価します。土地の評価方法には、路線価方式と倍率方式があります。

イ 路線価方式

路線価方式は、路線価が定められている地域の評価方法です。路線価とは、路線(道路)に面する標準的な宅地の1平方メートル当たりの価額のことで、千円単位で表示しています。

路線価方式における土地の価額は、路線価をその土地の形状等に応じた奥行価格補正率などの各種補正率で補正した後に、その土地の面積を乗じて計算します。

ロ 倍率方式

倍率方式は、路線価が定められていない地域の評価方法です。倍率方式における土地の価額は、その土地の固定資産税評価額(都税事務所や、市(区)役所または町村役場で確認してください。)に一定の倍率を乗じて計算します。路線価図および評価倍率表ならびにそれぞれの見方は、国税庁ホームページで閲覧できます。

家屋

固定資産税評価額に1.0を乗じて計算します。したがって、その評価額は固定資産税評価額と同じです。

その他

イ 賃貸されている土地や家屋については、権利関係に応じて評価額が調整されることになっています。

ロ 相続した宅地等が事業の用や居住の用として使われている場合には、限度面積までの部分についてその評価額の一定割合を減額する相続税の特例があります。

ハ 負担付贈与あるいは個人の間の対価を伴う取引により取得した土地や家屋等について贈与税を計算するときは、通常の取引価額によって評価します。

<参考>マンションの評価方法

マンションは、敷地権(土地)の価額と区分所有する建物の価額の合計額により評価します。

具体的には、敷地権(土地)の価額についてはマンションの敷地全体の価額にその区分所有する建物に係る敷地権の割合を乗じて評価し、区分所有する建物の価額については固定資産税評価額により評価します。

敷地権(土地)の価額

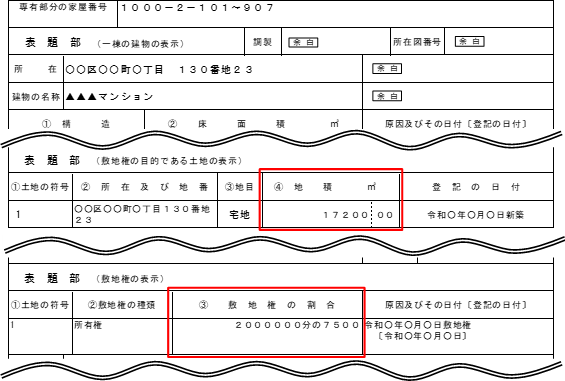

【登記事項証明書の例(マンションの場合)】

登記事項証明書については、法務局ホームページの、不動産登記のよくあるご質問等をご参照ください。

<前提要件>

1 正面路線価:200千円/㎡

2 利用状況:被相続人が居住していたもの(自用地)

3 面積(地積):17,200.00㎡

4 持分割合(敷地権の割合):2,000,000分の7,500

<評価方法>

1 マンションの敷地全体の評価を行います。

200千円×17,200.00㎡=3,440,000千円

2 敷地全体評価に敷地権の割合を乗じて区分所有部分の評価を行います。

3,440,000千円×7,500/2,000,000=12,900千円(評価額)

区分所有する建物の価額

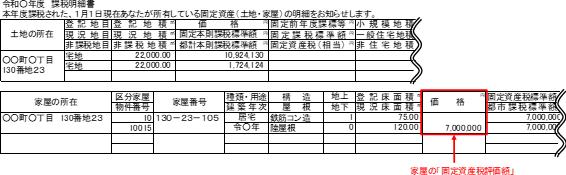

【課税明細書の例(マンションの場合)】

<評価方法>

固定資産税評価額に1.0を乗じて計算します。

7,000,000円×1.0=7,000,000円(評価額)

根拠法令等

相法22、

評基通1、7、11、13、14、21、21-2、25、26、89、93、

措法69の4、

平元直評5

相続税法

(評価の原則)

第二十二条 この章で特別の定めのあるものを除くほか、相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価により、当該財産の価額から控除すべき債務の金額は、その時の現況による。

財産評価基本通達(評価の原則)

1 財産の評価については、次による。(平3課評2-4外改正)

(1) 評価単位

財産の価額は、第2章以下に定める評価単位ごとに評価する。

(2) 時価の意義

財産の価額は、時価によるものとし、時価とは、課税時期(相続、遺贈若しくは贈与により財産を取得した日若しくは相続税法の規定により相続、遺贈若しくは贈与により取得したものとみなされた財産のその取得の日又は地価税法第2条《定義》第4号に規定する課税時期をいう。以下同じ。)において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による。

(3) 財産の評価

財産の評価に当たっては、その財産の価額に影響を及ぼすべきすべての事情を考慮する。

(土地の評価上の区分)

7 土地の価額は、次に掲げる地目の別に評価する。ただし、一体として利用されている一団の土地が2以上の地目からなる場合には、その一団の土地は、そのうちの主たる地目からなるものとして、その一団の土地ごとに評価するものとする。

なお、市街化調整区域(都市計画法(昭和43年法律第100号)第7条((区域区分))第3項に規定する「市街化調整区域」をいう。以下同じ。)以外の都市計画区域(同法第4条((定義))第2項に規定する「都市計画区域」をいう。以下同じ。)で市街地的形態を形成する地域において、40((市街地農地の評価))の本文の定めにより評価する市街地農地(40-3((生産緑地の評価))に定める生産緑地を除く。)、49((市街地山林の評価))の本文の定めにより評価する市街地山林、58-3((市街地原野の評価))の本文の定めにより評価する市街地原野又は82((雑種地の評価))の本文の定めにより評価する宅地と状況が類似する雑種地のいずれか2以上の地目の土地が隣接しており、その形状、地積の大小、位置等からみてこれらを一団として評価することが合理的と認められる場合には、その一団の土地ごとに評価するものとする。

地目は、課税時期の現況によって判定する。(昭47 直資3-16・平3課評2-4外・平11課評2-12外・平16課評2-7外・平18課評2-27外・平29課評2-46外改正)

(1) 宅地

(2) 田

(3) 畑

(4) 山林

(5) 原野

(6) 牧場

(7) 池沼

(8) 削除

(9) 鉱泉地

(10) 雑種地

(注) 地目の判定は、不動産登記事務取扱手続準則(平成17年2月25日付民二第456号法務省民事局長通達)第68条及び第69条に準じて行う。ただし、「(4)山林」には、同準則第68条の「(20)保安林」を含み、また「(10)雑種地」には、同準則第68条の「(12)墓地」から「(23)雑種地」まで(「(20)保安林」を除く。)に掲げるものを含む。

(評価の方式)

11 宅地の評価は、原則として、次に掲げる区分に従い、それぞれ次に掲げる方式によって行う。(昭41直資3-19改正)

(1) 市街地的形態を形成する地域にある宅地 路線価方式

(2) (1)以外の宅地 倍率方式

(路線価方式)

13 路線価方式とは、その宅地の面する路線に付された路線価を基とし、15((奥行価格補正))から20-7((容積率の異なる2以上の地域にわたる宅地の評価))までの定めにより計算した金額によって評価する方式をいう。(昭41直資3-19・昭57直評22・平3課評2-4外・平11課評2-12外・平29課評2-46外・平30課評2-49外改正)

(路線価)

14 前項の「路線価」は、宅地の価額がおおむね同一と認められる一連の宅地が面している路線(不特定多数の者の通行の用に供されている道路をいう。以下同じ。)ごとに設定する。

路線価は、路線に接する宅地で次に掲げるすべての事項に該当するものについて、売買実例価額、公示価格(地価公示法(昭和44年法律第49号)第6条((標準地の価格等の公示))の規定により公示された標準地の価格をいう。以下同じ。)、不動産鑑定士等による鑑 定評価額(不動産鑑定士又は不動産鑑定士補が国税局長の委嘱により鑑定評価した価額をいう。以下同じ。)、精通者意見価格等を基として国税局長がその路線ごとに評定した1平方メートル当たりの価額とする。(昭41直資3-19・昭45直資3-13・昭47直資3-16・平3課評2-4外・平11課評2-2外・平11課評2-12外改正)

(1) その路線のほぼ中央部にあること。

(2) その一連の宅地に共通している地勢にあること。

(3) その路線だけに接していること。

(4) その路線に面している宅地の標準的な間口距離及び奥行距離を有するく形又は正方形のものであるこ と。

(注) (4)の「標準的な間口距離及び奥行距離」には、それぞれ付表1「奥行価格補正率表」に定める補正率(以下「奥行価格補正率」という。)及び付表6「間口狭小補正率表」に定める補正率(以下「間口狭小補正率」という。)がいずれも1.00であり、かつ、付表7「奥行長大補正率表」に定める補正率(以下「奥行長大補正率」という。)の適用を要しないものが該当する。

(倍率方式)

21 倍率方式とは、固定資産税評価額(地方税法第381条((固定資産課税台帳の登録事項))の規定により土地課税台帳若しくは土地補充課税台帳(同条第8項の規定により土地補充課税台帳とみなされるものを含む。)に登録された基準年度の価格又は比準価格をいう。以下この章において同じ。)に国税局長が一定の地域ごとにその地域の実情に即するように定める倍率を乗じて計算した金額によって評価する方式をいう。(昭41直資3-19・平3課評2-4外・平11課評2-12外改正)

(倍率方式による評価)

21-2 倍率方式により評価する宅地の価額は、その宅地の固定資産税評価額に地価事情の類似する地域ごとに、その地域にある宅地の売買実例価額、公示価格、不動産鑑定士等による鑑定評価額、精通者意見価格等を基として国税局長の定める倍率を乗じて計算した金額によって評価する。ただし、倍率方式により評価する地域(以下「倍率地域」という。)に所在する20-2((地積規模の大きな宅地の評価))に定める地積規模の大きな宅地(22-2((大規模工場用地))に定める大規模工場用地を除く。)の価額については、本項本文の定めにより評価した価額が、その宅地が標準的な間口距離及び奥行距離を有する宅地であるとした場合の1平方メートル当たりの価額を14((路線価))に定める路線価とし、かつ、その宅地が14-2((地区))に定める普通住宅地区に所在するものとして20-2の定めに準じて計算した価額を上回る場合には、20-2の定めに準じて計算した価額により評価する。(昭41直資3-19・平3課評2-4外・平11課評2-2外・平29課評2-46外改正)

(貸宅地の評価)

25 宅地の上に存する権利の目的となっている宅地の評価は、次に掲げる区分に従い、それぞれ次に掲げるところによる。(昭41直資3-19・平3課評2-4外・平6課評2-2外・平14課評2-2外・平16課評2-7外・平17課評2-11外・平29課評2-46外改正)

(1) 借地権の目的となっている宅地の価額は、11((評価の方式))から22-3((大規模工場用地の路線価及び倍率))まで、24((私道の用に供されている宅地の評価))、24-2((土地区画整理事業施行中の宅地の評価))及び24-6((セットバックを必要とする宅地の評価))から24-8((文化財建造物である家屋の敷地の用に供されている宅地の評価))までの定めにより評価したその宅地の価額(以下この節において「自用地としての価額」という。)から27((借地権の評価))の定めにより評価したその借地権の価額(同項のただし書の定めに該当するときは、同項に定める借地権割合を100分の20として計算した価額とする。25-3((土地の上に存する権利が競合する場合の宅地の評価))において27-6((土地の上に存する権利が競合する場合の借地権等の評価))の定めにより借地権の価額を計算する場合において同じ。)を控除した金額によって評価する。

ただし、借地権の目的となっている宅地の売買実例価額、精通者意見価格、地代の額等を基として評定した価額の宅地の自用地としての価額に対する割合(以下「貸宅地割合」という。)がおおむね同一と認められる地域ごとに国税局長が貸宅地割合を定めている地域においては、その宅地の自用地としての価額にその貸宅地割合を乗じて計算した金額によって評価する。

(2) 定期借地権等の目的となっている宅地の価額は、原則として、その宅地の自用地としての価額から、27-2((定期借地権等の評価))の定めにより評価したその定期借地権等の価額を控除した金額によって評価する。

ただし、同項の定めにより評価した定期借地権等の価額が、その宅地の自用地としての価額に次に掲げる定期借地権等の残存期間に応じる割合を乗じて計算した金額を下回る場合には、その宅地の自用地としての価額からその価額に次に掲げる割合を乗じて計算した金額を控除した金額によって評価する。

イ 残存期間が5年以下のもの 100分の5

ロ 残存期間が5年を超え10年以下のもの 100分の10

ハ 残存期間が10年を超え15年以下のもの 100分の15

ニ 残存期間が15年を超えるもの 100分の20

(3) 地上権の目的となっている宅地の価額は、その宅地の自用地としての価額から相続税法第23条((地上権及び永小作権の評価))又は地価税法第24条((地上権及び永小作権の評価))の規定により評価したその地上権の価額を控除した金額によって評価する。

(4) 区分地上権の目的となっている宅地の価額は、その宅地の自用地としての価額から27-4((区分地上権の評価))の定めにより評価したその区分地上権の価額を控除した金額によって評価する。

(5) 区分地上権に準ずる地役権の目的となっている承役地である宅地の価額は、その宅地の自用地としての価額から27-5((区分地上権に準ずる地役権の評価))の定めにより評価したその区分地上権に準ずる地役権の価額を控除した金額によって評価する。

(貸家建付地の評価)

26 貸家(94≪借家権の評価≫に定める借家権の目的となっている家屋をいう。以下同じ。)の敷地の用に供されている宅地(以下「貸家建付地」という。)の価額は、次の算式により計算した価額によって評価する。(平3課評2-4外・平11課評2-12外改正)

この算式における「借地権割合」及び「賃貸割合」 は、それぞれ次による。

(1) 「借地権割合」は、27≪借地権の評価≫の定めによるその宅地に係る借地権割合(同項のただし書に定める地域にある宅地については100分の20とする。次項において同じ。)による。

(2) 「賃貸割合」は、その貸家に係る各独立部分(構造上区分された数個の部分の各部分をいう。以下同じ。)がある場合に、その各独立部分の賃貸の状況に基づいて、次の算式により計算した割合による。

(注)

1 上記算式の「各独立部分」とは、建物の構成部分である隔壁、扉、階層(天井及び床)等によって他の部分と完全に遮断されている部分で、独立した出入口を有するなど独立して賃貸その他の用に供することができるものをいう。したがって、例えば、ふすま、障子又はベニヤ板等の堅固でないものによって仕切られている部分及び階層で区分されていても、独立した出入口を有しない部分は「各独立部分」には該当しない。

なお、外部に接する出入口を有しない部分であっても、共同で使用すべき廊下、階段、エレベーター等の共用部分のみを通って外部と出入りすることができる構造となっているものは、上記の「独立した出入口を有するもの」に該当する。

2 上記算式の「賃貸されている各独立部分」には、継続的に賃貸されていた各独立部分で、課税時期において、一時的に賃貸されていなかったと認められるものを含むこととして差し支えない。

(家屋の評価)

89 家屋の価額は、その家屋の固定資産税評価額(地方税法第381条((固定資産課税台帳の登録事項))の規定により家屋課税台帳若しくは家屋補充課税台帳に登録された基準年度の価格又は比準価格をいう。以下この章において同じ。)に別表1に定める倍率を乗じて計算した金額によって評価する。(昭41直資3-19・平3課評2-4外・平16課評2-7外改正)

(貸家の評価)

93 貸家の価額は、次の算式により計算した価額によって評価する。(昭41直資3-19・平11課評2-12外・平16課評2-7外改正)