サラリーマン等の給与所得のみの方のふるさと納税の控除上限額についての記事はたくさんあるのですが、譲渡所得がある場合のふるさと納税の控除上限額についての記事はあまり見当たらないため、今回、紹介させていただきます。

ふるさと納税の仕組み

まず、ふるさと納税の仕組みのうち、控除額の計算方法について総務省のHPから引用します。

(1) 所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」

所得税からの控除額は、上記(1)の計算式で決まります。

なお、控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。

※ 令和19年中の寄附までは、所得税の税率は復興特別所得税の税率を加えた率となります。

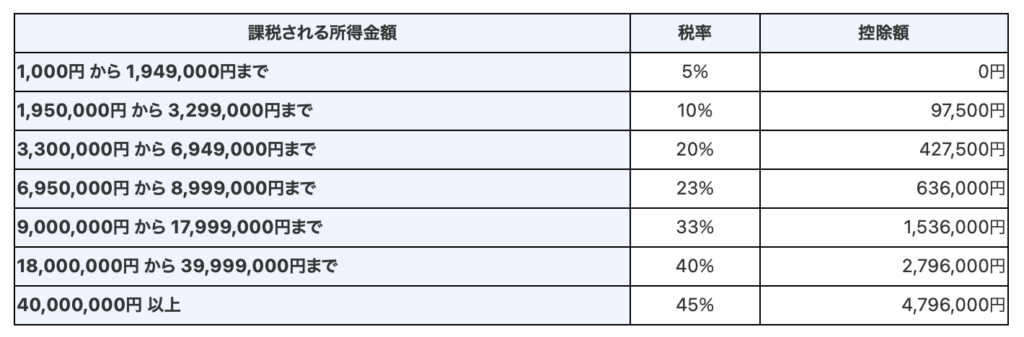

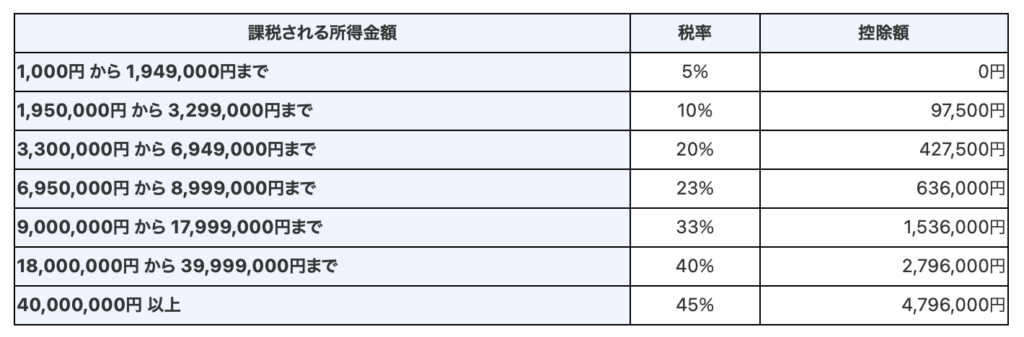

※ 所得税の税率は、課税所得の増加に応じて高くなるように設定されており、その納税者に適用される税率を用います。

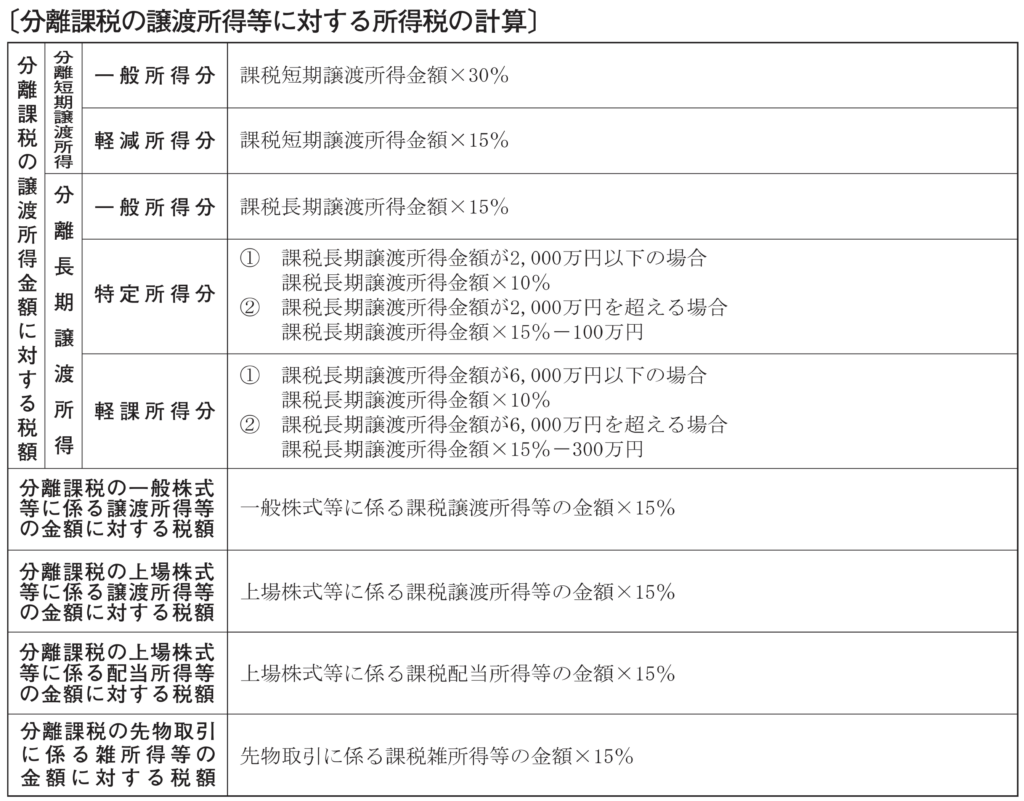

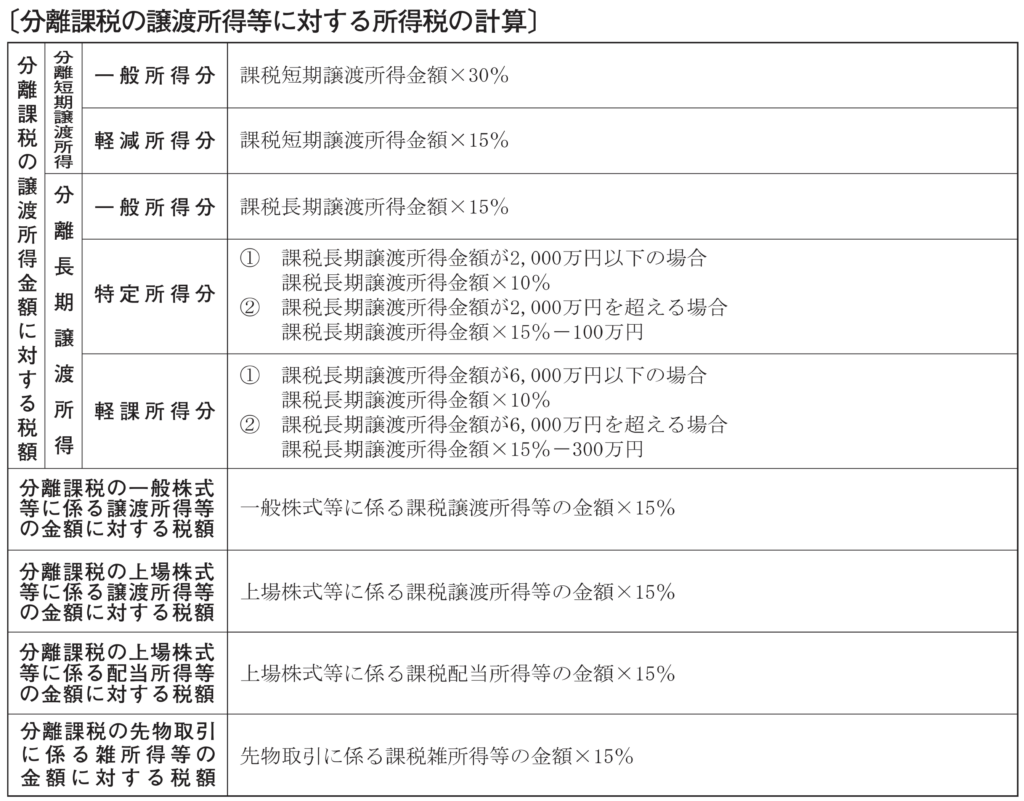

※ 給与や年金収入がなく、譲渡所得しかない場合は、譲渡所得から寄付金控除を行うため、下記の税率が適用されます。

住民税からの控除には「基本分」と「特例分」があり、それぞれ以下のように決まります。

(2) 住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

住民税からの控除の基本分は、上記(2)の計算式で決まります。

なお、控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。

(3) 住民税からの控除(特例分) = (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)

住民税からの控除の特例分は、この特例分が住民税所得割額の2割を超えない場合は、上記(3)の計算式で決まります。

上記(3)における所得税の税率は、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税の税率であり、上記(1)の所得税の税率と異なる場合があります。

(3)’ 住民税からの控除(特例分) = (住民税所得割額)×20%

特例分((3)で計算した場合の特例分)が住民税所得割額の2割を超える場合は、上記(3)’の計算式となります。

この場合、(1)、(2)及び(3)’の3つの控除を合計しても(ふるさと納税額-2,000円)の全額が控除されず、実質負担額は2,000円を超えます。

譲渡所得がある場合のふるさと納税の控除上限額の目安

ふるさと納税の控除上限額の目安を計算するには、譲渡所得の計算と譲渡所得税・住民税の計算が必要です。

ふるさと納税の控除上限額の目安の計算方法

一般に知られている、返礼品が実質負担額2,000円でもらえる「ふるさと納税の控除上限額」の目安の計算式は、次のとおりです。

なお、あくまで、目安の計算式ですので枠に余裕を持たせるなどしてご自身の責任でご活用ください。

ふるさと納税の控除上限額目安 = 個人住民税所得割額 × 0.2 ÷(0.9 – 所得税率 × 1.021)+ 2,000円

この計算で利用する所得税率は、下記の表の数字を利用します。

※ 給与や年金収入がなく、譲渡所得しかない場合は、譲渡所得から寄付金控除を行うため、下記の税率が適用されます。

個人住民税所得割額の計算方法

公的年金のみや給与のみの方の個人住民税所得割額の計算方法は、次のとおりです。

個人住民税所得割額 = 譲渡所得の住民税 + 雑所得or給与所得の住民税所得割額

雑所得or給与所得の住民税所得割額の計算方法は次のとおりです。

雑所得or給与所得の住民税所得割額 = 所得控除後の雑所得or給与所得 × 10%

ふるさと納税の控除上限額シミュレーション 【例1:年金&不動産譲渡】

ここからは、納税の控除上限額シミュレーションを行っていきます。

ふるさと納税の控除上限額【シミュレーション条件1】

- ①不動産売却代金:2,300万円

- ②売却不動産を購入したときの金額:不明のため5%概算控除適用 115万円

- ③不動産売却諸費用:125万円

- ④不動産所有期間30年(長期譲渡所得・住民税 5%):相続により取得

- ⑤所得控除後の雑所得125万円(所得税率5%)

なお、シミュレーション条件項目の先頭にある番号は、計算式内の番号と一致させています。

譲渡所得の住民税計算

①2,300万円 -(②115万円 + ③125万円 )= ⑥譲渡所得2,060万円

⑥2,060万円 × ④5% = ⑦譲渡所得の住民税103万円

雑所得の住民税所得割額計算

⑤125万円 × 10% = ⑧雑所得の住民税所得割額12.5万円

個人住民税所得割額の計算

⑦103万円 + ⑧12.5万円 = ⑨個人住民税所得割額115.5万円

ふるさと納税の控除上限額目安計算

ふるさと納税の控除上限額目安を計算するときには、次の計算式を利用します。

- ふるさと納税の控除上限額目安 = ⑨個人住民税所得割額 × 0.2 ÷(0.9 – ⑤所得税率 × 1.021)+ 2,000円

これに当てはめて、シミュレーションしてみます。

- ふるさと納税の控除上限額目安 = ⑨個人住民税所得割額115.5万円 × 0.2 ÷(0.9 – ⑤所得税率5% × 1.021)+ 2,000円

- ふるさと納税の控除上限額目安 = 1,155,000 × 0.2 /(0.9 – 0.05 × 1.021) + 2,000

- ふるさと納税の控除上限額目安= 274,100円

シミュレーション条件で計算した場合のふるさと納税の控除上限額目安は、約27万円となりました。

ふるさと納税の控除上限額シミュレーション 【例2:不動産譲渡のみ】

例2として、譲渡所得のみの例を試算してみます。

ふるさと納税の控除上限額【シミュレーション条件2】

- ①不動産売却代金:1,790万円

- ②売却不動産を購入したときの金額:不明のため5%概算控除適用 89.5万円

- ③不動産売却諸費用:53万円

- ④不動産所有期間30年(長期譲渡所得・住民税 5%):相続により取得

- ⑤所得税率:15%(分離長期譲渡所得)

- ⑥所得控除額:75万円

なお、シミュレーション条件項目の先頭にある番号は、計算式内の番号と一致させています。

譲渡所得の住民税計算

①1,790万円 -(②89.5万円 + ③55.5万円 )= ⑦譲渡所得1,645万円

(⑦1,645万円 – ⑥75万円)× ④5% = ⑧譲渡所得の住民税78.5万円

個人住民税所得割額の計算

⑧78.5万円 = ⑨個人住民税所得割額78.5万円

ふるさと納税の控除上限額目安計算

ふるさと納税の控除上限額目安を計算するときには、次の計算式を利用します。

- ふるさと納税の控除上限額目安 = ⑧個人住民税所得割額 × 0.2 ÷(0.9 – ⑤所得税率 × 1.021)+ 2,000円

これに当てはめて、シミュレーションしてみます。

- ふるさと納税の控除上限額目安 = ⑧個人住民税所得割額78.5万円 × 0.2 ÷(0.9 – ⑤所得税率15% × 1.021)+ 2,000円

- ふるさと納税の控除上限額目安 = 785,000 × 0.2 /(0.9 – 0.15 × 1.021) + 2,000

- ふるさと納税の控除上限額目安 = 212,200円

シミュレーション条件で計算した場合のふるさと納税の控除上限額目安は、約21万円となりました。

計算式の検証

2つの例でふるさと納税の控除上限額目安を計算してみましたが、ちゃんと控除できているか検証してみます。

例1の検証(控除目安額27万円)

(1) 所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」×1.021

- 所得税からの控除 = (ふるさと納税額270,000円-2,000円)×「所得税の税率」5% ×「1+復興特別所得税」1.021

- 所得税からの控除 = (270,000 – 2,000)×0.05×1.021=13,681円

(2) 住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

- 住民税からの控除(基本分) = (ふるさと納税額270,000円-2,000円)×10%

- 住民税からの控除(基本分) = (270,000円-2,000円)×0.1 = 26,800円

(3) 住民税からの控除(特例分) = (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)

- 住民税からの控除(特例分) = (ふるさと納税額270,000円 – 2,000円)×(100% – 10%(基本分) – 所得税の税率5%)

- 住民税からの控除(特例分) = (270,000-2,000)×(1-0.1-0.05) = 227,800円

- 住民税所得割額の2割:115.5万円 × 20% = 231,000円

- 住民税からの控除(特例分)227,800円 ≤ 住民税所得割額の2割 231,000円

検証結果

- 所得税からの控除 =13,681円

- 住民税からの控除(基本分)= 26,800円

- 住民税からの控除(特例分)= 227,800円

- 合計:268,281円

負担額 2,000円を加えると270,281円となり、上記計算式による、例1のふるさと納税の控除上限額目安 274,100円は、目安としては有効だと言えるでしょう。

例2の検証(控除目安額21万円)

(1) 所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」×1.021

- 所得税からの控除 = (ふるさと納税額210,000円-2,000円)×「所得税の税率」15% ×「1+復興特別所得税」1.021

- 所得税からの控除 = (210,000 – 2,000)×0.15×1.021=31,855円

(2) 住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

- 住民税からの控除(基本分) = (ふるさと納税額210,000円-2,000円)×10%

- 住民税からの控除(基本分) = (210,000円-2,000円)×0.1 = 20,800円

(3) 住民税からの控除(特例分) = (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)

- 住民税からの控除(特例分) = (ふるさと納税額210,000円 – 2,000円)×(100% – 10%(基本分) – 所得税の税率15%)

- 住民税からの控除(特例分) = (210,000-2,000)×(1-0.1-0.15) =156,000円

- 住民税所得割額の2割:78.5万円 × 20% = 157,000円

- 住民税からの控除(特例分)156,000円 ≤ 住民税所得割額の2割 157,000円

検証結果

- 所得税からの控除 = 31,855円

- 住民税からの控除(基本分)= 20,800円

- 住民税からの控除(特例分)= 156,000円

- 合計:208,655円

負担額 2,000円を加えると210,655円となり、上記計算式による、例2のふるさと納税の控除上限額目安 212,200円も、目安としては有効だと言えます。

留意事項

年末までに、想定外の医療費が発生し所得控除額が増えることもあり得ますし、給与等の収入が想定していたより減ることもあり得ます。この場合、ふるさと納税の限度額は下がりますので、年始や年中に限度いっぱいまでふるさと納税をしてしまうと限度額オーバーになってしまいます。

限度額いっぱいまで、ふるさと納税を活用したい場合は、ある程度控除枠に余裕を持たせて、年末になってから調整を行うようになさってください。

不動産売却後のふるさと納税の流れ

不動産売却後のふるさと納税の流れは、次のとおりです。

- 当年分のふるさと納税の控除上限額目安を計算する

- 寄付先の自治体を選択し、ふるさと納税として寄付金を払う(年末までの寄付が当年分の対象)

- 返礼品と寄付金受領証明書を受け取る

- 確定申告をする

- 所得税還付・住民税控除

寄付金を払うときには、寄付金額に注意しましょう。ふるさと納税の控除上限目安額以上の金額を寄付しても、超えた部分の所得税還付・住民税控除を受けることはできません。

なお、所得税還付・住民税控除の上限を超えていても、超えた部分の返礼品はもらえますので、多少限度額をオーバーしても返礼品の価値分を考慮するとプラスになりますから、どこまで目安額をオーバーして寄付するかは、ご自身の判断によろうかと思います。

佐々木健国際税理士事務所

KEN SASAKI International Tax Accountant Office

小金井街道沿い 駐車場/エレベーター有

相続税も強い国税OBの税理士事務所

〒203-0032

東京都東久留米市前沢2-10-1シャレード21-305

e-mail: k-sasaki@dune.ocn.ne.jp

tel: 042-470-0272