マンション経営・アパート経営・駐車場経営をなさっているお客様から聞かれることの多い、不動産所得に係る税務のうち、誤りやすい事項である「必要経費のポイント」についてまとめてみました。

◉ 租税公課関係

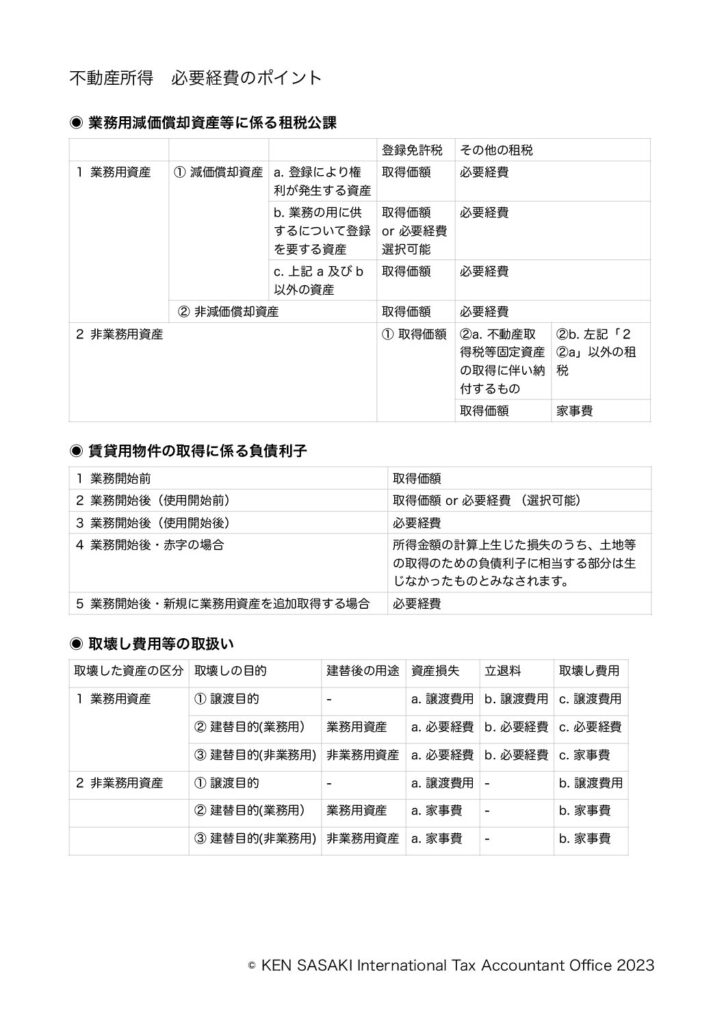

業務用減価償却資産等に係る租税公課

1 業務用資産

① 減価償却資産

a. 登録により権利が発生する資産:登録免許税(登録に要する費用を含む)は取得価額に算入します。その他の租税については、必要経費に算入します。

b. 業務の用に供するについて登録を要する資産:登録免許税(登録に要する費用を含む)については、取得価額に算入するか必要経費に算入するかを選択可能。その他の租税については、必要経費に算入します。

c. 上記 a 及び b 以外の資産:登録免許税(登録に要する費用を含む)は取得価額に算入します。その他の租税については、必要経費に算入します。

② 非減価償却資産

登録免許税(登録に要する費用を含む)は取得価額に算入します。その他の租税については、必要経費に算入します。

2 非業務用資産

① 登録免許税(登録に要する費用を含む)は取得価額に算入します。

② その他の租税

a. 不動産取得税等固定資産の取得に伴い納付するものについては、取得価額に算入します。

b. 上記2②a以外の租税については家事費です。

3 参考条文等

所得税法基本通達

37-5 業務の用に供される資産に係る固定資産税、登録免許税(登録に要する費用を含み、その資産の取得価額に算入されるものを除く。)、不動産取得税、地価税、特別土地保有税、事業所税、自動車取得税等は、当該業務に係る各種所得の金額の計算上必要経費に算入する。(昭51直所3-1、直法6-1、直資3-1、平5課所4-1、平17課個2-23、課資3-5、課法8-6、課審4-113改正)

(注)

1 上記の業務の用に供される資産には、相続、遺贈又は贈与により取得した資産を含むものとする。

2 その資産の取得価額に算入される登録免許税については、49-3参照38-9 固定資産(業務の用に供されるものを除く。以下この項において同じ。)に係る登録免許税(登録に要する費用を含む。)、不動産取得税等固定資産の取得に伴い納付することとなる租税公課は、当該固定資産の取得費に算入する。(昭51直所3-1、直法6-1、直資3-1、平17課資3-7、課個2-25、課審6-13改正)

(注)

1 法第60条第1項第1号に規定する贈与、相続又は遺贈による取得に伴い納付することとなる登録免許税等については、60-2参照

2 業務の用に供される資産に係る登録免許税等については、37-5及び49-3参照49-3 減価償却資産に係る登録免許税(登録に要する費用を含む。)をその資産の取得価額に算入するかどうかについては、次による。(平17課個2-23、課資3-5、課法8-6、課審4-113、平19課個2-11、課資3-1、課法9-5、課審4-26改正)

(1) 特許権、鉱業権のように登録により権利が発生する資産に係るものは、取得価額に算入する。

(2) 船舶、航空機、自動車のように業務の用に供するについて登録を要する資産に係るものは、取得価額に算入しないことができる。

(3) (1)及び(2)以外の資産に係るものは、取得価額に算入しない。

(注)

1 業務の用に供される資産に係る登録免許税等のうち、取得価額に算入しないものについては、37-5参照

2 業務の用に供されない固定資産に係る登録免許税等については、38-9及び60-2参照

3 上記の減価償却資産には、相続等により取得した減価償却資産を含むものとする。60-2 法第60条第1項第1号に規定する贈与、相続又は遺贈(以下「贈与等」という。)により譲渡所得の基因となる資産を取得した場合において、当該贈与等に係る受贈者等が当該資産を取得するために通常必要と認められる費用を支出しているときには、当該費用のうち当該資産に対応する金額については、37-5及び49-3の定めにより各種所得の金額の計算上必要経費に算入された登録免許税、不動産取得税等を除き、当該資産の取得費に算入できることに留意する。(平17課資3-7、課個2-25、課審6-13追加)

(注) 当該贈与等以外の事由により非業務用の固定資産を取得した場合の登録免許税等については、38-9参照

◉ 負債利子関係

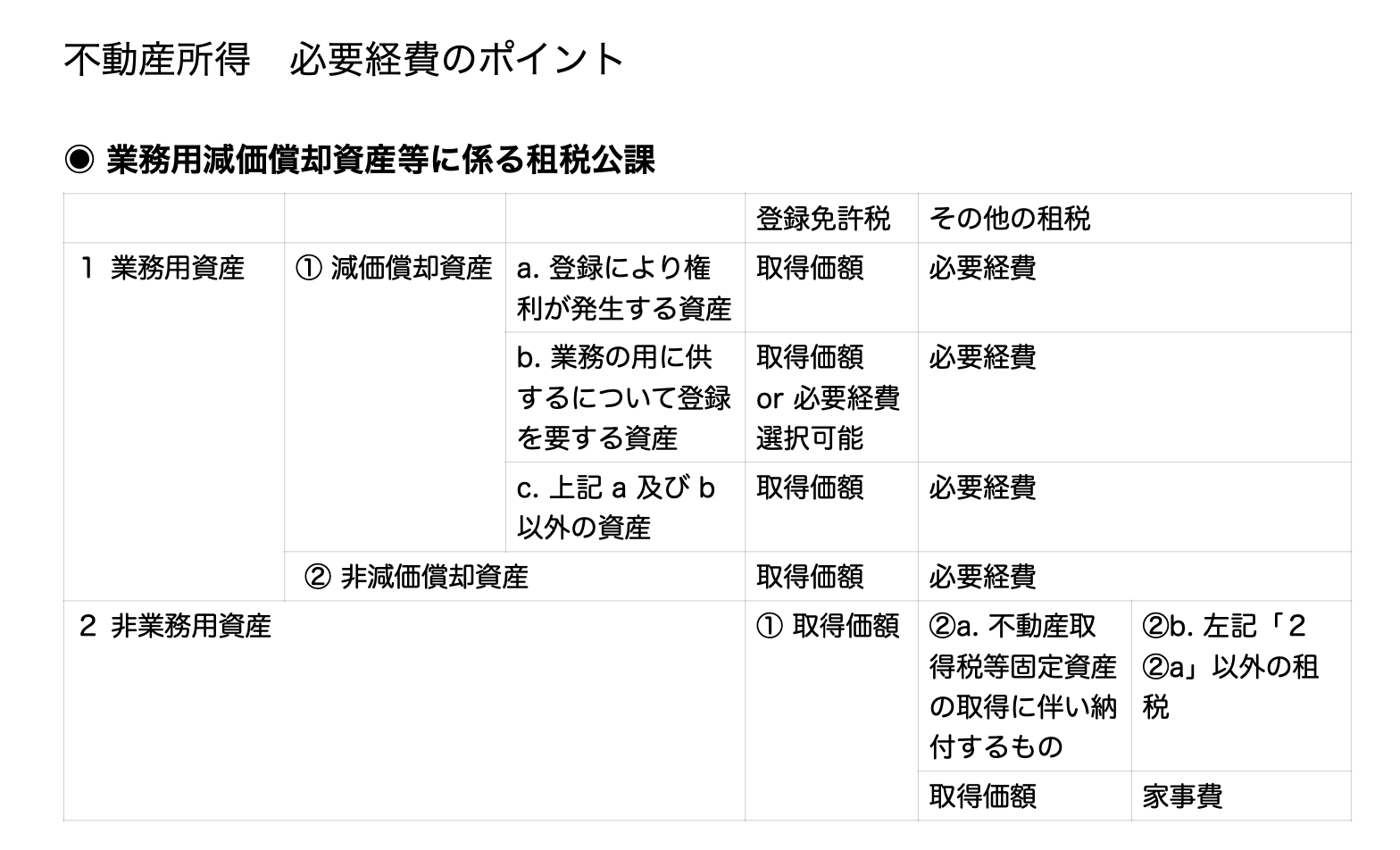

業務開始前後の負債利子の取扱い

1 業務開始前の負債利子

新規に不動産貸付を開始する場合、賃貸用物件の取得に係る借入金の利子については、必要経費に算入することはできず、賃貸用物件の取得価額に算入することになります。

2 業務開始後(使用開始前)の負債利子

業務開始後で使用開始前の賃貸用物件の取得に係る借入金の利子については、賃貸用物件の取得価額に算入するか必要経費に算入するかを選択可能です。

3 業務開始後(使用開始後)の負債利子

業務開始後かつ使用開始後の賃貸用物件の取得に係る借入金の利子については、必要経費に算入します。

4土地等の取得のための負債利子

所得金額の計算上生じた損失のうち、土地等の取得のための負債利子に相当する部分は生じなかったものとみなされます。

5 業務開始後に新規に業務用資産を追加取得するための負債利子

既に不動産貸付を営んでいる者が、新規に賃貸用物件を追加取得するための借入金の利子については、必要経費に算入します。

6 参考条文等

所得税法基本通達

37-27 業務を営んでいる者が当該業務の用に供する資産(37-28において「業務の用に供される資産」という。)の取得のために借り入れた資金の利子は、当該業務に係る各種所得の金額の計算上必要経費に算入する。ただし、当該資産の使用開始の日までの期間に対応する部分の金額については、当該資産の取得価額に算入することができる。(昭52直所3-33、直法6-10、直資3-15改正)

(注) 不動産所得、事業所得、山林所得又は雑所得を生ずべき業務を開始する前に、当該業務の用に供する資産を取得している場合の当該資産の取得のために借り入れた資金の利子のうち当該業務を開始する前の期間に対応するものは、この項の適用はなく、「38-8」の適用があることに留意する。38-8 固定資産の取得のために借り入れた資金の利子(賦払の契約により購入した固定資産に係る購入代価と賦払期間中の利息及び賦払金の回収費用等に相当する金額とが明らかに区分されている場合におけるその利息及び回収費用等に相当する金額を含む。)のうち、その資金の借入れの日から当該固定資産の使用開始の日(当該固定資産の取得後、当該固定資産を使用しないで譲渡した場合においては、当該譲渡の日。以下38-8の6において同じ。)までの期間に対応する部分の金額は、業務の用に供される資産に係るもので、37-27又は37-28により当該業務に係る各種所得の金額の計算上必要経費に算入されたものを除き、当該固定資産の取得費又は取得価額に算入する。

固定資産の取得のために資金を借り入れる際に支出する公正証書作成費用、抵当権設定登記費用、借入れの担保として締結した保険契約に基づき支払う保険料その他の費用で当該資金の借入れのために通常必要と認められるものについても、同様とする。(昭52直資3-14、直所3-22、昭54直資3-8、直所3-20、昭56直資3-2、直所3-3、昭60直所3-1、直法6-1、直資3-1改正)

(注)

1 その借り入れた資金が購入手数料等固定資産の取得費に算入される費用に充てられた場合には、その充てられた部分の借入金も「固定資産の取得のために借り入れた資金」に該当する。

2 「譲渡の日」は、36-12に準じて判定した日による。

◉ 資産損失関係

取壊し費用等の取扱い

1 業務用資産を取り壊した場合

① 取壊しの目的が譲渡目的の場合

a. 資産損失は譲渡費用。b. 立退料は譲渡費用。c. 取壊し費用は譲渡費用。

② 取壊しの目的が建替目的で、建替後、業務用資産として使用する場合

a. 資産損失は必要経費。b. 立退料は必要経費。c. 取壊し費用は必要経費。

※ 資産損失は事業的規模か業務的規模かで必要経費算入限度額に差異有り。こちらの記事を参照のこと。

③ 取壊しの目的が建替目的で、建替後、非業務用資産として使用する場合

a. 資産損失は必要経費。b. 立退料は必要経費。c. 取壊し費用は家事費。

※ 資産損失は事業的規模か業務的規模かで必要経費算入限度額に差異有り。こちらの記事を参照のこと。

2 非業務用資産を取り壊した場合

① 取壊しの目的が譲渡目的の場合

a. 資産損失は譲渡費用。b. 取壊し費用は譲渡費用。

② 取壊しの目的が建替目的で、建替後、業務用資産として使用する場合

a. 資産損失は家事費。b. 取壊し費用は家事費。

③ 取壊しの目的が建替目的で、建替後、非業務用資産として使用する場合

a. 資産損失は家事費。b. 取壊し費用は家事費。

3 参考条文等

所得税法

第三十七条 その年分の不動産所得の金額、事業所得の金額又は雑所得の金額(事業所得の金額及び雑所得の金額のうち山林の伐採又は譲渡に係るもの並びに雑所得の金額のうち第三十五条第三項(公的年金等の定義)に規定する公的年金等に係るものを除く。)の計算上必要経費に算入すべき金額は、別段の定めがあるものを除き、これらの所得の総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用(償却費以外の費用でその年において債務の確定しないものを除く。)の額とする。

2 山林につきその年分の事業所得の金額、山林所得の金額又は雑所得の金額の計算上必要経費に算入すべき金額は、別段の定めがあるものを除き、その山林の植林費、取得に要した費用、管理費、伐採費その他その山林の育成又は譲渡に要した費用(償却費以外の費用でその年において債務の確定しないものを除く。)の額とする。第五十一条 居住者の営む不動産所得、事業所得又は山林所得を生ずべき事業の用に供される固定資産その他これに準ずる資産で政令で定めるものについて、取りこわし、除却、滅失(当該資産の損壊による価値の減少を含む。)その他の事由により生じた損失の金額(保険金、損害賠償金その他これらに類するものにより補てんされる部分の金額及び資産の譲渡により又はこれに関連して生じたものを除く。)は、その者のその損失の生じた日の属する年分の不動産所得の金額、事業所得の金額又は山林所得の金額の計算上、必要経費に算入する。

2 居住者の営む不動産所得、事業所得又は山林所得を生ずべき事業について、その事業の遂行上生じた売掛金、貸付金、前渡金その他これらに準ずる債権の貸倒れその他政令で定める事由により生じた損失の金額は、その者のその損失の生じた日の属する年分の不動産所得の金額、事業所得の金額又は山林所得の金額の計算上、必要経費に算入する。

3 災害又は盗難若しくは横領により居住者の有する山林について生じた損失の金額(保険金、損害賠償金その他これらに類するものにより補てんされる部分の金額を除く。)は、その者のその損失の生じた日の属する年分の事業所得の金額又は山林所得の金額の計算上、必要経費に算入する。

4 居住者の不動産所得若しくは雑所得を生ずべき業務の用に供され又はこれらの所得の基因となる資産(山林及び第六十二条第一項(生活に通常必要でない資産の災害による損失)に規定する資産を除く。)の損失の金額(保険金、損害賠償金その他これらに類するものにより補てんされる部分の金額、資産の譲渡により又はこれに関連して生じたもの及び第一項若しくは第二項又は第七十二条第一項(雑損控除)に規定するものを除く。)は、それぞれ、その者のその損失の生じた日の属する年分の不動産所得の金額又は雑所得の金額(この項の規定を適用しないで計算したこれらの所得の金額とする。)を限度として、当該年分の不動産所得の金額又は雑所得の金額の計算上、必要経費に算入する。

5 第一項及び前二項に規定する損失の金額の計算に関し必要な事項は、政令で定める。所得税法基本通達

37-23 不動産所得の基因となっていた建物の賃借人を立ち退かすために支払う立退料は、当該建物の譲渡に際し支出するもの又は当該建物を取壊してその敷地となっていた土地等を譲渡するために支出するものを除き、その支出した日の属する年分の不動産所得の金額の計算上必要経費に算入する。38-1 自己の有する土地の上に存する借地人の建物等を取得した場合又は建物等の存する土地(借地権を含む。以下この項において同じ。)をその建物等と共に取得した場合において、その取得後おおむね1年以内に当該建物等の取壊しに着手するなど、その取得が当初からその建物等を取壊して土地を利用する目的であることが明らかであると認められるときは、当該建物等の取得に要した金額及び取壊しに要した費用の額の合計額(発生資材がある場合には、その発生資材の価額を控除した残額)は、当該土地の取得費に算入する。